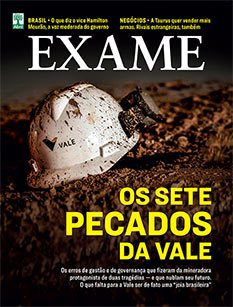

Os erros de gestão e de governança que fizeram da mineradora protagonista de duas tragédias — e que nublam seu futuro

Dezenove dias depois do rompimento da barragem do córrego do feijão, na cidade de Brumadinho, em Minas Gerais, que deixou 200 mortos e 108 desaparecidos, o então presidente da mineradora Vale, Fabio Schvartsman, foi convidado a responder a perguntas de deputados numa audiência pública na Câmara Federal. Em 6 horas de questionamentos, ele disse uma frase que acabaria marcando sua passagem pela mineradora: “A Vale é uma joia brasileira, que não pode ser condenada por um acidente que aconteceu em sua barragem”.

A declaração foi o estopim de uma ampla discussão entre deputados dispostos a tirar uma casquinha de uma das maiores tragédias ambientais e humanas do Brasil. E causou uma leva de questionamentos sobre a postura de Schvartsman, em particular, e da própria Vale, de seus executivos, conselheiros e investidores.

Nas semanas que se seguiram ao rompimento, a Vale montou duas linhas próprias de investigação para identificar as causas e os eventuais culpados por Brumadinho. Uma delas é comandada pela ex-ministra do Supremo Tribunal Federal Ellen Gracie; outra, pelo escritório americano de advocacia Skadden, Arps, Slate, Meagher & Flom. A meta é encontrar as respostas em até seis meses.

Também destacou um grupo de mais de 1.000 operários para munir de informações promotores e investigadores. Enviou mais de 400 funcionários para apoiar as vítimas na região de Brumadinho. Anunciou a doação de 100.000 reais para as famílias de cada uma das vítimas. E fechou um acordo para pagar indenização a até 100.000 pessoas que de alguma forma foram afetadas pelo rompimento. Os acordos de indenização com os familiares das vítimas devem ser selados assim que terminarem as buscas e, segundo têm dito executivos da companhia, serão “generosos”.

Mas o problema é mais fundo: a maior mineradora do país segue tratando Brumadinho como uma tragédia isolada, de causas até aqui desconhecidas. “Se não houvesse falha, a barragem não teria rompido”, diz um executivo da mineradora ouvido em condição de anonimato. “Mas até o momento não vejo onde erramos, ou o que poderíamos ter feito diferente.” Um conselheiro da empresa reforça: “Alguma falha houve, mas não sabemos qual”. Segundo cerca de 40 analistas, consultores e especialistas em gestão, mineração e sustentabilidade ouvidos por EXAME nas últimas semanas, a postura revela uma visão míope da tragédia — aliás, a segunda em três anos, após o rompimento da barragem do Fundão, na também mineira Mariana, no fim de 2015, que pertencia à Samarco, uma associação entre a Vale e a australiana BHP Billiton.

Para superar Brumadinho, superar mesmo, a Vale não precisa fechar as portas, sair de Minas Gerais ou deixar o minério de ferro para trás. Precisa, isso sim, repensar sua estratégia de longo prazo, sua visão de sustentabilidade, sua relação com as comunidades vizinhas e com seus funcionários, sua política de governança, seus controles internos.

Tragédias nem sempre trazem respostas imediatas, e é até natural que leve tempo para que grandes companhias entendam o efeito duradouro de eventos teoricamente imprevisíveis. São os cisnes-negros descritos pelo matemático libanês Nassim Nicholas Taleb. Quando, em 2010, a explosão numa plataforma da petroleira BP lançou mais de 5 milhões de barris de petróleo no Golfo do México, seu presidente, Tony Hayward, classificou o episódio como “modesto”. Acabou demitido seis meses depois por pressão até do presidente americano na época, Barack Obama.

A BP conseguiu tirar do mar somente um quinto do que foi vazado — o acidente custou a saúde de plantas, peixes e dos setores de pesca e turismo no litoral americano. A explosão custou à companhia 65 bilhões de dólares, que estão sendo pagos até hoje. Seja pelos custos financeiros, seja pelo dano de imagem, após a saída de Hayward a BP se dedicou a repensar o negócio. Sua logomarca mudou, para um sol verde e amarelo. A empresa hoje tem 13 fazendas de energia eólica nos Estados Unidos, além de projetos de biocombustíveis em diversos países do mundo — no Brasil, opera usinas de produção de etanol.

O episódio de queda e recuperação da BP é apontado por executivos da Vale como um exemplo do que pode vir a ser feito pela mineradora. Para isso, falta à empresa, antes de mais nada, reconhecer seus pecados. Nas páginas seguintes, EXAME elenca sete falhas da Vale, uma companhia que extrai 400 milhões de toneladas de minério de ferro por ano e está cotada em 260 bilhões de reais na bolsa. As causas e as responsabilidades pela tragédia continuam sendo apuradas pela própria empresa e por autoridades.

No início de março, após requisição do Ministério Público, Schvartsman, três diretores e um grupo de dez funcionários da Vale deixaram temporariamente os cargos. O presidente interino é Eduardo Bartolomeo, antes diretor de metais básicos da companhia. Ele fica no comando pelo menos até 30 de abril, quando um novo conselho de administração será escolhido pelos investidores. A troca no conselho e a possível mudança na diretoria são desafios a mais no tortuoso processo de reconstrução da Vale.

A falta de uma linha direta entre o chão de fábrica e o conselho impediu que alertas fossem emitidos

A falta de uma linha direta entre o chão de fábrica e o conselho impediu que alertas fossem emitidos

Para a polícia e o ministério público de minas gerais, a Vale tinha ciência dos riscos de ruptura da barragem e das graves consequências possíveis. Entre os depoimentos que corroboram a tese está o de Cristina Malheiros, engenheira da Vale, então responsável pela barragem de Brumadinho. Cristina disse que havia reportado aos superiores os riscos da estrutura, segundo seu depoimento. De acordo com o Ministério Público, a consultoria de engenharia Tractebel se recusou a assinar um documento atestando a segurança da barragem 1 em Brumadinho em setembro de 2018. A Vale, então, segundo a promotoria, trocou a Tractebel pela consultoria Tüv Süd, que já havia atestado a segurança da barragem em junho e assinou novamente o documento em setembro. A Vale e a Tractebel não comentam. A Tüv Süd disse que está investigando seus processos internos e causas para o desastre.

No papel, a estrutura de compliance da mineradora está desenhada para que ameaças do tamanho da Barragem do Feijão não passassem despercebidas. A companhia tem quatro instâncias de monitoramento de risco, que emitem relatórios periódicos sobre estabilidade feitos por técnicos como Cristina. Segundo a empresa, foram feitas 46 apresentações em um ano e meio. A empresa tem uma gerência de riscos corporativos, além de comitês de risco na diretoria executiva e no conselho de administração, e uma área de conformidade dedicada à prevenção de corrupção de agentes públicos.

De novembro de 2015, quando aconteceu o desastre com a Samarco em Mariana, a dezembro de 2018, o tema da segurança das barragens foi abordado em 22 reuniões de conselho e 42 encontros dos comitês de apoio ao conselho, como o de gestão de riscos e o de sustentabilidade. “Para avaliar riscos duas variáveis são consideradas: probabilidade e impacto. É comum que, quando a probabilidade de um evento é baixa, o conselho deixe de olhar para a gravidade das potenciais consequências”, diz Hebert Steinberg, diretor da consultoria Mesa Coporate Governance.

O que não havia na Vale para tornar mais eficaz o monitoramento, e apressar alertas necessários, é algo que já se tornou uma regra em companhias com estruturas de compliance bem estruturadas: um canal que é como um telefone sem fio entre o chão de fábrica e o conselho. O ideal é que qualquer funcionário tenha uma linha direta para denunciar riscos diretamente a um comitê independente. Foi o que fez a construtora Odebrecht como parte das mudanças implementadas depois da Operação Lava-Jato.

É também o que fez a montadora alemã Volkswagen. Em setembro de 2015, seu presidente mundial, Martin Winterkorn, renunciou ao cargo após um escândalo de adulteração em testes de emissão de poluentes dos carros da marca. Na época, dois elementos foram apontados como causas do escândalo: uma cultura de liderança falha e um conselho de administração omisso.

“Se os mecanismos internos não são capazes de detectar os erros, a empresa deve ser responsabilizada”, diz Wagner Giovanini, diretor da consultoria Compliance Total. “Se não há um ambiente em que as pessoas se sintam seguras para apontar o que está errado sem medo, não adianta nada o registro escrito do que é moralmente ético”, diz Alexandre Di Miceli, fundador da consultoria Direzione, especializada em governança. Segundo o Ministério Público, a área de geotecnia da Vale “atuou de forma sistemática para alcançar declarações de estabilidade de barragens de estruturas que não atendiam aos parâmetros legais e estipulados pela própria empresa”. A Vale não comenta.

O fato é que os controles estabelecidos pela Vale não funcionaram como deveriam. Fica agora o desafio de tornar essas regras realmente efetivas.

A falta de um controlador definido e de um conselho atuante deu poder excessivo aos executivos

A falta de um controlador definido e de um conselho atuante deu poder excessivo aos executivos

A Vale não se livrou totalmente da ingerência política ao deixar de ser uma companhia pública em 1997. Entre os seus principais acionistas, continuam os maiores fundos de pensão de servidores de empresas estatais: Previ, do Banco do Brasil; Petros, da Petrobras; Funcef, da Caixa Econômica Federal; e Fundação Cesp, da empresa paulista de energia elétrica privatizada em 2018. Até dois anos atrás, os fundos constituíam uma sociedade chamada Litel, que detinha 58% na Valepar, holding que controlava 34% da Vale.

Em fevereiro de 2017, os acionistas da Valepar — que incluíam a Bradespar, um braço de participações acionárias do banco Bradesco, o BNDES e o grupo japonês Mitsui — decidiram desfazer a própria Valepar. Ao final do processo, previsto para terminar em 2020, a Vale deve virar uma companhia sem um controlador ou acionista de peso. Embora tenha a vantagem de evitar que os minoritários fiquem nas mãos de um sócio poderoso, na crise um dono tende a fazer falta.

O rompimento da barragem de Brumadinho pegou a Vale no meio da transição na governança e, a rigor, sem um capitão no navio. Enquanto a direção e o conselho da Vale têm dito que as atitudes tomadas após o desastre se pautam pela cautela para que injustiças não sejam cometidas, analistas e especialistas veem ausência de pulso do conselho para tomar as decisões mais duras. Essas medidas têm sido provocadas pelo Ministério Público, que pediu o afastamento de Fabio Schvartsman e outras 13 pessoas.

Dos 12 conselheiros, a Previ indicou três, enquanto a Bradespar indicou dois e o Mitsui, um. Nenhum desses acionistas respondeu a perguntas sobre como acompanhava o gerenciamento de riscos da Vale, sua visão para o futuro da companhia e a atuação dos conselheiros indicados. Entre esses executivos, nove são oriundos da área financeira e apenas dois têm experiência prévia em mineração, sendo um destes o representante dos trabalhadores. Pessoas próximas ao conselho dizem que os membros entendem que sua função é de controle e consultoria, e não de atuação direta na gestão. “O conselho recebe regularmente apresentações da diretoria executiva e, em todas elas, sempre constou que todas as barragens estavam seguras e eram certificadas interna e externamente”, diz a mineradora em um comunicado.

A tragédia da Vale expõe uma dificuldade inerente às companhias brasileiras. Como grande parte das empresas locais de capital aberto tem controlador definido, os conselheiros acabam sendo próximos aos donos. Quando o presidente é um executivo de fora com personalidade forte, ele também determina a direção a seguir sem muita contestação do colegiado. Ou seja, o conselho acaba apitando pouco. A Vale, mesmo antes da tragédia, se encontrava no meio de um processo de mudança do conselho. A saída do ex-ministro da Fazenda Eduardo Guardia e de Gueitiro Genso, ex-presidente da Previ e ex-diretor do Banco do Brasil, é dada como certa na reformulação esperada para 30 de abril. A nova chapa precisa ser divulgada até o fim de março.

A vale demorou a reagir após a primeira tragédia e não tomou medidas básicas para evitar novo desastre

A vale demorou a reagir após a primeira tragédia e não tomou medidas básicas para evitar novo desastre

Como foi possível que um raio tenha caído duas vezes no mesmo lugar? Um questionamento recorrente sobre Brumadinho é como a Vale não se precaveu mesmo após o rompimento da Barragem do Fundão, da Samarco, que matou 19 pessoas em Mariana em 2015. A Samarco era controlada meio a meio pela Vale e pela mineradora australiana BHP Billiton. Houve um jogo de empurra entre os controladores para não assumir a responsabilidade pela tragédia. “A Vale não se envolveu o suficiente para aprender com Mariana”, diz um consultor que conhece de perto a empresa.

Quatro meses depois do desastre de Mariana, foi criada a Fundação Renova para tratar dos programas de indenização, reparação e restauração das cidades atingidas. Sob fortes críticas a seu modelo, a fundação se estabeleceu como o novo rosto das empresas envolvidas e se juntou a uma rede de parceiros — governos, ONGs e universidades — para dar conta de um sem-número de tarefas, desde o cadastramento de atingidos até frentes de reflorestamento ao longo do rio poluído pela ruptura da barragem. Algumas das compensações mais importantes só começaram a andar recentemente, como a reconstrução do vilarejo de Bento Rodrigues.

Após Mariana, a Vale decidiu eliminar as 19 barragens a montante que ainda tem. Desse total, nove estão em processo de desmontagem (como é o caso da de Brumadinho, inclusive) e as restantes seguem intactas. Agora, a Vale diz que todas serão descomissionadas, um processo que pode demorar de um a três anos. Hoje, está evidente que o ritmo foi incrivelmente lento. Outra medida que deveria ter sido tomada era uma revisão de conceitos básicos de segurança, como retirar refeitórios e prédios administrativos de áreas de risco, como não aconteceu em Brumadinho.

Segundo engenheiros e consultores ouvidos por EXAME, a Vale também não aproveitou como poderia, nas próprias operações, o padrão de monitoramento que passou a ser utilizado nas barragens da Samarco, como radares de precisão, drones e medidores de pressão para acompanhar em tempo real a situação dessas estruturas. A empresa afirma que implantou novos sistemas de alerta de 2016 a 2019. Não foram suficientes.

Uma pressão para manter dividendos e resultados crescentes contrasta com cortes na manutenção

Uma pressão para manter dividendos e resultados crescentes contrasta com cortes na manutenção

O rompimento da barragem de Brumadinho pegou a vale num momento de especial euforia. Segundo projeções internas de seus executivos, a Vale estava no caminho para terminar 2019 como a maior mineradora do planeta. Seu valor de mercado pouco antes do rompimento da barragem batia perto dos 77 bilhões de dólares, cerca de 23 bilhões a menos do que a segunda colocada, a anglo-australiana Rio Tinto, e 41 bilhões de dólares a menos do que a tradicional líder do setor, a BHP (sócia da Vale na Samarco). A diferença vinha encurtando.

De janeiro de 2017 para cá, o valor de mercado da Vale cresceu cerca de 40%, enquanto BHP e RT subiram na casa dos 10%. Schvartsman navegava em águas tranquilas após uma queda brusca no preço dos minérios em 2014 e 2015, que havia derrubado os resultados da Vale. A geração de caixa, que chegou a 7,1 bilhões de dólares em 2015, foi para 17, 3 bilhões em 2018. Nessa toada, a remuneração do grupo de diretores estatutários da mineradora passou de 12 milhões de dólares para 30 milhões.

O momento coincidia com a entrada em operação da maior mina da Vale, a S11D, em Carajás, no Pará, de onde era possível extrair minério de ferro a um custo de apenas 8 dólares a tonelada, ante 11 em Minas Gerais. Ainda assim, era comum executivos relembrarem, dentro da companhia, que a grande distância para a China e os elevados custos de transporte obrigam a Vale a continuar buscando mais e mais eficiência. A alta pressão por resultados é uma reclamação comum entre entidades sindicais e ex-funcionários da Vale ouvidos pela reportagem.

Os investidores não têm do que reclamar. De 2008 a 2017 a Vale distribuiu cerca de 60% do lucro líquido como remuneração aos acionistas, proporção bem acima da mínima indicada no estatuto, de 25%. No período, foram entregues perto de 37 bilhões de dólares aos acionistas como dividendos ou juros sobre capital próprio. Em 2015, ano em que ocorreu o desastre da Samarco, a companhia teve prejuízo de 12,6 bilhões de dólares. Ainda assim, distribuiu 1,5 bilhão aos acionistas. A Vale afirma que “o valor foi pago com base em reservas de lucros acumulados”. A mudança na estrutura acionária aprovada em 2017 trazia ainda mais potencial de valorização.

Enquanto isso, os investimentos em manutenção caíram. Em 2014, foram de 4 bilhões de dólares. No ano seguinte, ficaram em 2,8 bilhões. Em 2017 chegaram a 2,2 bilhões de dólares. Os investimentos em pilhas e barragens de rejeitos também tiveram queda significativa: de 474 milhões de dólares em 2014 para 202 milhões em 2017. O investimento em saúde e segurança, por sua vez, baixou de 359 milhões de dólares em 2014 para 207 milhões em 2017, uma queda de 42%. A Vale afirma que a redução nos investimentos em manutenção se deve a uma “política de alocação de capital mais rigorosa”. Ainda segundo a empresa, 10% da remuneração dos diretores está associada a metas de saúde e segurança, 10% a metas de sustentabilidade e 20% a metas de “iniciativas estratégicas”. Os outros 60% estão associados a metas econômico-financeiras alinhadas ao pagamento de dividendos — ou seja, miram o curto prazo.

Falta à empresa ouvir seus stakeholders e repensar o negócio a partir de premissas sustentáveis

Falta à empresa ouvir seus stakeholders e repensar o negócio a partir de premissas sustentáveis

A sustentabilidade empresarial já foi entendida como uma maneira de medir e compensar efeitos negativos de um negócio. A ideia mais atual é o inverso: pensar o negócio a partir de premissas sustentáveis. É o que se vê na fabricante de cosméticos Natura: a empresa mantém um relacionamento próximo de 20 anos com quase 3.000 famílias de comunidades extrativistas na Amazônia. “É preciso que haja uma causa que justifique a existência da empresa para além da geração de lucro”, afirma Alexandre Di Miceli, da consultoria Direzione.

Dentro dessa ótica, segundo especialistas consultados por EXAME, a visão de sustentabilidade da Vale — e de grande parte das companhias brasileiras, é bom que se diga — está em algum lugar entre os anos 90 e o início do século 20. A companhia cumpre os manuais, mas não vai muito além disso. E coleciona episódios de indisposição com comunidades vizinhas a suas operações.

No Pará, estado que abriga a maior e mais moderna operação da Vale — o complexo S11D, em Parauapebas —, emergem conflitos gerados por protestos de comunidades do entorno da Estrada de Ferro Carajás, ferrovia de 972 quilômetros que corta 27 cidades do Pará ao Maranhão para escoar a produção de minério da empresa. Entre os motivos de confronto estão pedidos de construção de passarelas para os pedestres atravessarem a ferrovia em segurança.

Segundo a própria Vale, em 2017 houve 266 ameaças de interdição na Estrada de Ferro Carajás e, dessas, 232 foram “neutralizadas”, isto é, a empresa conseguiu impedir a interrupção do tráfego de trens. Ainda segundo a Vale, 14 acidentes foram registrados ao longo da ferrovia em 2017, com sete vítimas fatais. De acordo com o Justiça nos Trilhos, uma rede de movimentos sociais ao longo do corredor ferroviário de Carajás, há outros problemas: a poluição sonora causada pelos trens da empresa e rachaduras provocadas pelo movimento das composições em casas próximas.

Nem todos os problemas são solucionáveis, evidentemente, mas há diferentes formas de a empresa se posicionar. “A Vale tem uma resistência em ouvir vozes críticas, e isso gera um quadro de imposição sem diálogo”, afirma Danilo Chammas, advogado do Justiça nos Trilhos. A Vale afirma que, conforme estudos da Agência Nacional de Transportes Terrestres, a ferrovia Carajás encerrou 2018 como a mais segura do país. E a empresa analisa a viabilidade da construção de novas passarelas.

Integrante dos principais índices de responsabilidade corporativa, a vale não introjetou as lições

Integrante dos principais índices de responsabilidade corporativa, a vale não introjetou as lições

Não faltam índices para medir a responsabilidade social, a ambiental, a eficiência operacional e a gestão de riscos de empresas dos mais variados perfis. Boa parte deles despontou nos últimos 15 anos. Esses índices nasceram com o propósito de guiar investidores a encontrar as empresas mais responsáveis social e ambientalmente para montar suas carteiras. Acompanham, assim, a dinâmica das agências de classificação de risco financeiro. Organizações como S&P, Moody’s e Fitch foram criadas no começo do século 20 e servem de fiel da balança para o mercado verificar os riscos relacionados ao crédito. Sua proliferação ajudou grandes empresas mundo afora a buscar solidez nos balanços. O mesmo vale para os índices de sustentabilidade — pelo menos na teoria.

Dois dos selos mais buscados por empresas brasileiras são o do Índice de Sustentabilidade (ISE), da bolsa B3, e o do Índice Dow Jones de Sustentabilidade, indexado à bolsa de Nova York. Por aqui, a carteira de empresas consideradas sustentáveis reúne 34 ações de 29 companhias que somam cerca de 42% do valor total das ações negociadas na B3. Até 12 de fevereiro deste ano, a Vale era uma das sustentáveis.

A empresa, que já tinha feito parte do índice, deixou de integrá-lo após o desastre de Mariana e voltou a fazer parte no início do ano, depois de obter a pontuação necessária e ser aprovada pelo conselho deliberativo do ISE. O problema é que é possível ser competente na classificação para os índices sem que a empresa necessariamente abrace todas as boas práticas que os norteiam. É, segundo especialistas em sustentabilidade, o caso da Vale, que se estruturou para entrar nos índices mais como uma forma de atrair investidores qualificados do que para adotar as mais modernas práticas do mercado.

Para entrar no ISE, cada empresa precisa responder a sete questionários, além de apresentar comprovação para as respostas de sete questões determinadas por sorteio. Todas as respostas dadas se tornam públicas após o processo — uma maneira de exercer certa pressão sobre o que as empresas declaram. “Por melhores que sejam, esses filtros não são capazes de capturar todos os aspectos relevantes de ética, governança e sustentabilidade de uma empresa”, afirma um consultor de governança que prefere não se identificar. “Esse tipo de filtro só evolui na medida em que o investidor escrutina ainda mais o que as empresas dizem fazer.” Nesse sentido, o fato de a Vale ter entrado para os índices e agora ter surpreendido negativamente seus investidores pode ser um duro golpe. Reconquistar a confiança dos investidores tende a demandar uma revisão geral nas práticas sustentáveis da companhia.

Investidores que miram empresas responsáveis estão, afinal, cada vez mais criteriosos. A gestora global Schroders, que tem 600 bilhões de dólares sob gestão e investe parte desse montante em papéis da Vale, além dos relatórios da administração, consulta mídias sociais e estudos de consultorias independentes para montar sua carteira. “Temos um diálogo constante com os executivos das empresas, mas é difícil ter esse contato direto com todas as comunidades”, afirma Andrew Howard, responsável pelas pesquisas de sustentabilidade da Schroders, em Londres.

A gestora está, no momento, reavaliando a continuidade da alocação em papéis da Vale. “Continuar ou não dependerá da capacidade da diretoria em fazer o que é correto em termos de gestão e o que isso representa em números”, diz Daniel Celano, presidente da Shroders no Brasil.

Em vez de liderar o avanço na legislação, a vale trabalhava nos bastidores para manter o statu quo

Em vez de liderar o avanço na legislação, a vale trabalhava nos bastidores para manter o statu quo

Um levantamento realizado pela ONG Global Justice Now mostra que, das 100 maiores potências econômicas do mundo, 69 são empresas e só 31 são países. Num cenário em que o poder econômico das corporações se sobrepõe ao de muitos países, é natural que a régua que mede o impacto e o papel socioambiental das empresas tenha subido. Elas vêm sendo cobradas a ser agentes na atualização das leis em benefício da sociedade, e não de seus interesses econômicos. Essa não é a regra no Brasil, e a Vale não é exceção.

Em 2015, a rede BBC revelou que o documento do projeto de lei proposto para o Código de Mineração foi escrito em um computador do escritório de advocacia Pinheiro Neto, que atendia a Vale e a BHP. O documento, assinado pelo então deputado Leonardo Quintão (ex-PMDB-MG), foi alterado em 100 trechos por um sócio do escritório. O Pinheiro Neto na época reconheceu o envolvimento, mas afirmou que o sócio atuou fora do ambiente de trabalho.

O novo Código de Mineração nunca foi à frente. O texto que continua em vigor é, majoritariamente, o de 1967, acrescido de poucas modificações em 2018. Quintão recebeu cerca de 2 milhões de reais de mineradoras nas eleições de 2014. Ele não se reelegeu em 2018. “A relação entre quem define o que é a lei e quem defende o interesse da empresa torna a legislação menos eficiente”, diz Bruno Milanez, pesquisador da Universidade Federal de Juiz de Fora.

Atualizações pontuais têm ocorrido agora, após Brumadinho. A Agência Nacional de Mineração (AMN), criada em 2018 em substituição ao Departamento Nacional de Produção Mineral (DNPM), proibiu em fevereiro que barragens a montante sejam construídas no país. Proibiu também edificações a até 10 quilômetros do curso de rejeitos de uma barragem. Em dez anos, o DNPM recebeu 10% do orçamento previsto — acumulou 120 milhões de reais ante 1 bilhão que deveria ter levado.

A AMN herdou apenas oito fiscais para dar conta de 400 barragens de mineração. Em outra frente, Alexandre Vidigal de Oliveira, secretário de Geologia, Mineração e Transformação Digital do Ministério de Minas e Energia, quer desvincular a relação entre auditorias e mineradoras. Para isso, propõe que a ANM abra um edital para licitar interessados em prestar serviços de fiscalização. As companhias aprovadas entrariam para um sistema que escolheria de forma aleatória as mineradoras a ser visitadas. Até o poder público, quem diria, está buscando respostas a Brumadinho. A Vale, além de descobrir o que ocorreu, pode usar a oportunidade para sair do episódio maior do que entrou.